Limburg (ots) –

Das Rentenniveau sinkt seit Jahren und immer mehr Menschen laufen Gefahr, mit Altersarmut konfrontiert zu werden, wenn sie finanziell nicht vorsorgen. Um sich rechtzeitig auf die Rente vorzubereiten und ihre finanzielle Situation schon jetzt aufzubessern, können über 50-Jährige davon profitieren, Kredite zu vergleichen und zu wechseln.

Der Blick auf die aktuelle Rentenberechnung dürfte so manchem die Sorgenfalten in die Stirn treiben. Das Rentenniveau sinkt seit 1990 immer weiter und selbst wer jahrzehntelang gearbeitet und in die Rentenversicherung eingezahlt hat, ist mit Renteneintritt unter Umständen durch Altersarmut bedroht. Gemäß aktueller Berechnungsgrundlage aus dem Kalenderjahr 2021 beträgt die Rente bei einem Einkommen von 3000 Euro brutto lediglich 1538 Euro, vorausgesetzt es wurde 45 Jahre lang jeden Monat dasselbe Gehalt verdient. Damit ist dieser Betrag die rechnerische Höchstrente und die tatsächliche zukünftige Rentenhöhe dürfte noch deutlich darunter liegen. Darüber hinaus ist die Regelaltersgrenze für die Rente in den vergangenen Jahren immer wieder angehoben worden. Die heute über 55-Jährigen, die zu den geburtenstarken Jahrgängen um 1964 zählen, sind die erste Generation, die ihre Regelaltersrente erst mit 67 Jahren erhält.

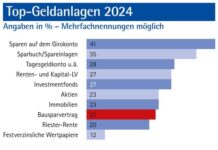

Umso wichtiger ist es, finanziell vorzusorgen und sich nicht nur möglichst frühzeitig um eine private Altersvorsorge zu kümmern, sondern noch vor dem Renteneintritt anderweitige finanzielle Ausgaben zu minimieren und Sparpotenziale optimal auszunutzen. Doch mit zunehmendem Alter sinkt die Wahrscheinlichkeit, dass Kunden ihre Verträge wechseln. Die KVB Finanz, die seit 45 Jahren auf die Umschuldung von Krediten spezialisiert ist, beobachtet eine Wechselbarriere in der Generation Ü50. Ältere Kunden, die einmal einen Kredit aufgenommen haben, neigen dazu, diesen zu behalten. Dabei lassen sich durch eine Umschuldung die Kreditkonditionen merklich verbessern und langfristig Kosten senken.

Kredite vergleichen und mit einer Umschuldung Kreditkonditionen verbessern

Wer vor Jahren einen Raten-, Dispositions- oder Hypothekenkredit aufgenommen hat und seine Finanzierung bis dato nicht gewechselt hat, zahlt womöglich höhere Zinsen und Beiträge als es bei einem neuen Darlehen der Fall wäre. Gerade für Rentner und für die über 50-Jährigen, die nah vor dem Renteneintritt stehen, kann sich ein Kreditwechsel durchaus lohnen. Angesichts des derzeitigen niedrigen Zinsniveaus sind die Chancen gestiegen, einen günstigeren Kredit zu erhalten. Ältere Kreditverträge haben oft recht hohe Tilgungszinsen und lange Laufzeiten. Durch eine Umschuldung können die Konditionen neu festgelegt werden und der Kredit ist selbst bei gleichbleibender monatlicher Rate schneller abbezahlt. Zusätzlich bietet eine Kreditablösung die Möglichkeit, die Höhe der zu zahlenden Monatsraten durch eine längere Laufzeit zu senken. Aufgrund der gestiegenen Lebenserwartung haben viele Kreditinstitute ihre Altershöchstgrenze für Kredite von 75 auf 80 Jahre erhöht. So profitieren auch ältere Kreditnehmer und Rentner davon, durch eine Umschuldung die Restlaufzeit eines Kredits deutlich zu strecken. Ein weiterer Pluspunkt: Wer mehrere Ratenkredite aufgenommen hat oder im Alter aufnehmen möchte, kann durch eine (spätere) Umschuldung mehrere Darlehen in einem zusammenfassen. Das ist nicht nur übersichtlicher, sondern verbessert auch den SCHUFA-Score.

Kostenfalle vermeiden: KVB Finanz unterstützt Generation Ü50

Mit einem Kreditvergleich und einer Umschuldung lassen sich zwar Kosten senken, dennoch schrecken zufolge Erfahrungen der KVB Finanz ältere Menschen aufgrund der vermeintlichen Unübersichtlichkeit der Kreditangebote und dem Aufwand des Kreditwechsels davor zurück. Daher kann es empfehlenswert sein, dass diese sich an einen Finanzexperten wie die KVB Finanz wenden, die Kreditnehmer dabei unterstützt, ihre Kreditkosten zu senken. Die Finanzierungsprofis suchen aus der Vielzahl der Angebote das günstigste Darlehen mit niedrigen monatlichen Raten und einer geringen Laufzeit, um ihnen finanzielle Planbarkeit zu gewährleisten. Dabei orientieren sich die Mitarbeiter an den Wünschen ihrer Kunden und berücksichtigen ihre individuelle finanzielle Situation. Anhand der verbleibenden Restschuld, Restlaufzeit und dem effektiven Jahreszins der laufenden Kredite ermitteln sie die Summe des Umschuldungskredits und unterstützen ihre Kunden darüber hinaus bei allen anfallenden Formalitäten. Allerdings sollten Kreditnehmer vor einer Umschuldung genau überprüfen, ob sie überhaupt von der Umschuldung oder Ablösung eines Kredits profitieren. Auch in diesem Fall ist die KVB Finanz ein vertrauensvoller Ansprechpartner.

Ablauf einer Kredit-Umschuldung und Tipps für die Umsetzung

Über 50-Jährige, die noch vor dem Renteneintritt die Konditionen ihres Darlehens optimieren möchten, sollten vorab ihren Kreditvertrag genau prüfen und Fristen für die Umschuldung bzw. weitere Termine einhalten. Gemeinsam mit den Experten der KVB Finanz können sie im Anschluss die aktuelle Restschuld und den neuen Kreditrahmen festlegen sowie die Konditionen eines Neukredits vergleichen. Vor der Ablösung des alten Kredits muss dieser jedoch vom Kreditnehmer selbst gekündigt werden. Verträge, die nach dem 11. Juni 2011 geschlossen wurden, sind jederzeit kündbar. Des Weiteren ist zu berücksichtigen, dass bei der vorzeitigen Umschuldung eines Ratenkredits eine Vorfälligkeitsentschädigung zu zahlen ist. Für die Bank ist sie eine Art Entschädigungszahlung, mit der die Bank den Verlust der Einnahmen durch die entfallenden Zinsen ausgleicht. In der Regel lohnt sich eine Umschuldung trotz Vorfälligkeitsentschädigung, sodass diese nicht gefürchtet werden muss.

Weniger Geldsorgen im Rentenalter dank Umschuldung

Die Umschuldung dauert in der Regel vier bis acht Wochen und es sind einige Dokumente erforderlich, um alle Formalitäten mit dem alten und neuen Kreditinstitut zu klären. Dazu gehören der zu kündigende Darlehensvertrag, ein Kontoauszug des Kredits für die Ermittlung der Restschuld, ein aktueller Girokonto-Auszug, der Personalausweis sowie drei Gehaltsabrechnungen. Die KVB Finanz unterstützt ihre Kunden bei jedem Schritt auf dem Weg zu einer erfolgreichen Umschuldung ihrer Altkredite. So erhalten Kreditnehmer mehr Flexibilität und Sicherheit im Alltag. Insbesondere die Generation Ü50 verbessert mit einer Umschuldung der KVB Finanz ihre finanzielle Situation und kann sorgenfreier auf ihren Renteneintritt blicken.

Über die KVB Finanz GmbH

Seit der Gründung vor über 45 Jahren steht die Familie Kloetzel mit der KVB Finanz vor allem dafür, beste Finanzierungskonzepte, individuell zugeschnitten auf die Bedürfnisse ihrer Kunden, zu ermitteln. Für das traditionelle Familienunternehmen stehen ihre Kunden und die persönliche Nähe zu ihnen im absoluten Mittelpunkt. Dabei sind faire Konditionen, Professionalität und Verantwortungsbewusstsein die obersten Maximen. Von Familie für Familien denkt und handelt die KVB Finanz immer in Generationen.

Pressekontakt:

KVB Finanzdienstleistungsgesellschaft mbH

Marc Kloetzel

Johannes-Mechtel-Str. 2

65549 Limburg/Lahn

Telefon: 0 64 31 / 29 4 70

Telefax: 0 64 31 / 23 77 6

E-Mail: kontakt@kvb-finanz.de

https://www.kvb-finanz.de/

Importiert mit WPna von Tro(v)ision